戰後嬰兒潮正屆臨退休年紀,退休理財議題持續在各大論壇中討論發酵。

富蘭克林華美投信指出,退休理財三要件包括:長期投資、持之以恆及選對工具;

而全球退休資產規模最大的美國退休基金協會,對退休投資面對各類資產震盪加劇,已認知到追報酬不如控制風險,

正持續投入兼顧成長性與市場波動度的目標日期基金類別,從長期投資角度逐步協助客戶進行退休準備。

富蘭克林華美目標2037組合基金經理人邱良弼分析,退休金準備主要是支付未來退休生活所需,

面對退休金缺口,許多人選擇透過投資理財填補,不過退休投資動輒二、三十年,一般投資人要自行進行資產配置,

以尋求長期穩定正報酬表現並不容易,更多時候反倒難以判別投資目的是標的成長潛力,還是盲目置資產於波動風險,並非最適合的退休準備策略。

邱良弼進一步指出,退休最重要的三要素,除了長期時間複利累積、持之以恆投資外,就是選擇「對的工具」,

2008年金融海嘯之後,近10年各類主要資產皆繳出了正報酬表現,

但在2018年多數資產皆出現修正,意即一旦風險控管不慎造成資產過度損失,將影響投資成果、需要更多時間等待回本,

這對僅一次機會的退休準備十分不利。

因此,邱良弼建議,退休資產應從控制下檔風險的角度思考,

適當投入目標日期基金:依據退休到期的時間選擇接近的傘型「目標2027組合基金」、「目標2037組合基金」、「目標2047組合基金」產品。

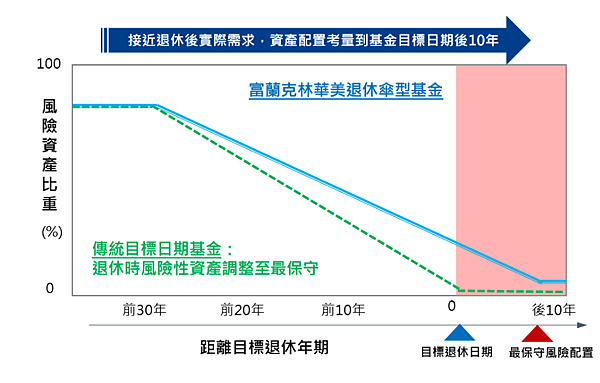

初期以較積極策略盡可能創造資產成長,後隨退休年齡的接近程度調整投資目標並控管風險,主動逐步降低風險性資產比重,

應對長期市場波動。而更有甚者,以考量退休後十年的理財需求,

推出目標日期型基金進化版,透過模型投資分析,並在目標到期日後,將風險降至更低。

富蘭克林華美投信建議,退休金準備絕非取決於投資標的是否具有潛在高報酬,更重要是注重投資組合風險的控管。

退休資產投入兼顧成長性且重視風險控管的目標日期基金,將主動避開評價高估與波動度較高的市場,

專注於布局低波動、具長期增值潛力之標的,愈早投資,就愈有機會在退休年齡到達前,藉由適當投資策略幫助,進而實現快樂退休目標。

※富蘭克林華美退休傘型基金不受存款保險、保險安定基金或其他相關保障機制之保障。

圖、 目標到期型基金進化版,考量退休後的資金使用需求:

資料來源:富蘭克林華美投信,2019/12/13。

【富蘭克林華美投信獨立經營管理】本基金之三檔子基金達目標日期起至存續期間屆滿,受益人授權經理公司於定期買回日,依信託契約之約定,計算定期買回價金,並辦理定期買回。除定期買回日外,受益人得依需要隨時自行辦理買回申請。*投資人僅可申購符合其風險承受度之基金產品。本基金不受存款保險、保險安定基金或其他相關保障機制之保障。故投資本基金可能發生部分或全部本金之損失,最大可能損失則為全部投資金額。本基金經金融監督管理委員會同意生效,惟不表示本基金絕無風險,本證券投資信託事業以往之經理績效不保證本基金之最低投資收益;本證券投資信託事業除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱本基金之公開說明書。本文提及之經濟走勢預測不必然代表本基金之績效,本基金投資風險請詳閱基金公開說明書。

留言列表

留言列表